常见的债券种类

- 企业债券是指由企业或其附属公司发行的债券,目的是为业务活动筹集资金。

- 政府债券是指由政府发行的债券,一般视为风险较低,因为政府违约的可能性相对较低。

- 永续债券不设到期日,但会定期及持续派付利息。

- 可赎回债券的发债机构有权在债券到期前提早赎回债券。

- 可售回债券的持有人有权按预定价格向发债机构售回债券。

- 可换股债券的持有人有权将债券转换为发债机构或某相关公司的指定数量的未发行股份。

- 可交换债券的持有人可以债券换取发债机构或某相关公司持有的股份,该等股份可以是任何机构的已发行股份。

债券孳息率

如打算投资债券,除了考虑买入价和票面息率,还要参考孳息率以比较不同债券的回报水平。如果发债条款及信贷评级均大致相若,则孳息率愈高,债券的潜在投资价值也愈高。下一步是仔细比较买入价及票面息率,从而选出最值得投资的债券。债券的实际孳息率取决于其认购价或买入价,因此可能高于或低于票面息率。目前常用的债券孳息率指标有三种,分别为现时孳息率(current yield)、到期孳息率(yield to maturity)和至通知赎回时孳息率(yield to call)。

- 现时孳息率(current yield)── 即按年平均回报率,计算方法是将债券现时的年度票面息除以债券价格。

- 到期孳息率(yield to maturity)── 预计持有债券至到期日所得到的回报率,通常以每年回报率的形式表达。

- 至通知赎回时孳息率(yield to call)── 由开始持有债券起计,直至接获赎回通知为止的回报率,只适用于被提早赎回的债券。

孳息率才是投资债券实际的回报率,即使债券的票面息很高,其孳息率(即实际回报率)却未必高,两者不可混淆。

在选择债券时,不能单看孳息率。基于种种原因,高息债券不一定适合投资。一般来说,评级较低的债券必须提供较高利息才可吸引投资者,至于投资期较长的债券,除非在债券发行时出现孳息曲线倒转的现象,否则孳息率亦会较高,但这些债券往往涉及额外的风险,大家必须留意。

债券价格

在二手市场买卖的债券,其价格受多项因素影响,而孳息率亦会随之改变。孳息率与债券价格互有关连,一般会出现以下走势:

- 若按票面值(即“票面价”或“平价”)买入债券并持有至到期日,孳息率将与票面息率相同。

- 若以高于票面值的价格(即“溢价”)买入债券,孳息率将低于票面息率。

- 若以低于票面值的价格(即“折让价”或“贴现价”)买入债券,孳息率将高于票面息率。

债券信贷评级

投资者在买入债券后,便会成为发债机构的债权人,而发债机构的信用可靠程度(creditworthiness)往往反映了该公司是否有能力向投资者还款(即偿还债券的利息及/或投资本金)。部分债券可能有保证人就发债机构的责任和债务作出担保。投资者亦可参考发债机构或债券本身的信贷评级,信贷评级是由信贷评级机构评定,例如标准普尔及穆迪等。若信贷评级机构认为债券持有人有较大机会取回债券的投资本金及利息,则会向有关债券发出较高的评级,但投资者必须注意的是,信贷评级只反映某一信贷评级机构的看法,而且可能会不时转变。

债券孳息率亦受该债券的信贷风险影响。一般来说,债券的信贷风险愈高,其信贷息差也愈大,孳息率亦会随之上升。信贷息差是指债券的风险溢价(注),即投资者期望风险较高的债券可带来的额外回报。由于属非投资级别的债券附带较高风险,孳息率也相应较高,所以亦称为高息债券(high yield bonds) 或垃圾债券(junk bonds)。

投资者可向中介人查询债券最新的信贷评级。在评定债券评级时,信贷评级机构会考虑多项因素,例如发债机构的其他债务、财务状况(例如发债机构的收入及盈利增长速度),以及其他从事同类业务的公司的表现等,主要目标是提醒投资者注意个别投资工具的风险水平。

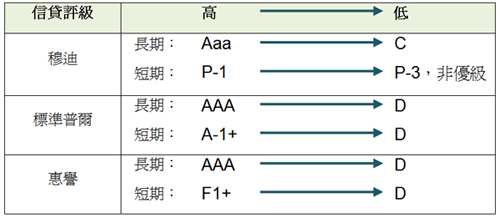

每家信贷评级机构都会自行制订信贷评级级别,并会以不同的标准评定长期及短期债券。下表概述了多家信贷评级机构的评级指标,以供参考。有关个别评级的详细说明,可于各信贷评级机构的网站查阅。在比较债券时,应采用同一套评级标准。

|

注: 若投资涉及较高风险的产品,则投资者期望获得的回报会比投资于较低风险产品的回报为高,这额外回报又称为风险溢价。